Shutterstock / Rudmer Zwerver

Mariano Marzo Carpio, Universitat de Barcelona

La dependencia energética de Europa constituye su talón de Aquiles. En este contexto, tras el estallido de la guerra entre Rusia y Ucrania, cabe preguntarse por cuáles serían las alternativas de Europa, a corto plazo, para satisfacer su demanda de gas natural en el caso de que Rusia decidiera cortar el suministro y, también, por la repercusión que tales alternativas tendrían sobre los precios.

Para intentar responder a ambas cuestiones, conviene previamente repasar cual es la situación de Europa en lo relativo a su suministro de gas, muy particularmente del procedente de Rusia.

Grandes importadores de energía

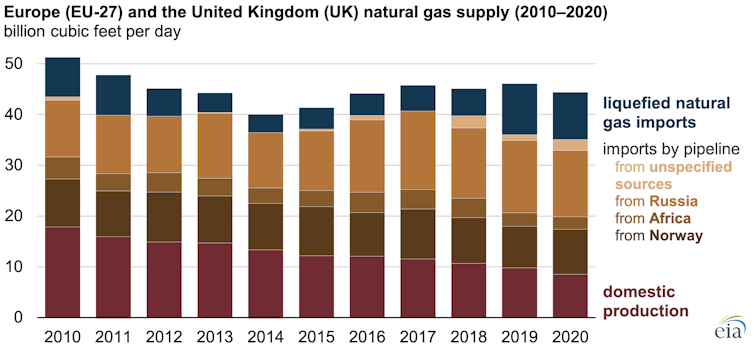

Basándose en datos de Eurostat y del Grupo Internacional de Importadores de Gas Natural Licuado (GIIGNL, por sus siglas en inglés), la Administración de Información sobre la Energía (EIA) del Gobierno de EE. UU. estima que, en 2020, las importaciones de gas natural, tanto por gasoducto como por barco en forma de gas licuado (GNL) representaron más del 80 % del suministro de dicho hidrocarburo a los veintisiete países miembros de la Unión Europea (UE-27) más el Reino Unido, frente al 65 % de hace tan solo una década.

En el transcurso del citado año, el gas natural importado por gasoducto representó el 74 % del total de las importaciones y el GNL el 26 % restante (figura 1).

EIA

Suministro por gasoducto

Según la misma fuente, las importaciones por gasoducto de todos esos países provinieron en su mayor parte de Rusia, Noruega, Argelia y Azerbaiyán.

Las importaciones por gasoductos desde Rusia, el mayor proveedor, se incrementaron desde aproximadamente 11 bcf/d (miles de millones de pies cúbicos por día) en 2010 a más de 13 bcf/d en 2020, un año de consumo relativamente bajo debido al impacto económico generado por la covid-19.

Pese a la construcción de nuevos gasoductos, las importaciones desde Noruega, el segundo mayor proveedor, promediaron alrededor de 9 bcf/d entre 2010 y 2020, ya que el desarrollo de la producción en los nuevos campos de gas del mar de Barents se ha revelado insuficiente para compensar el declino experimentado por los campos ya maduros del mar del Norte.

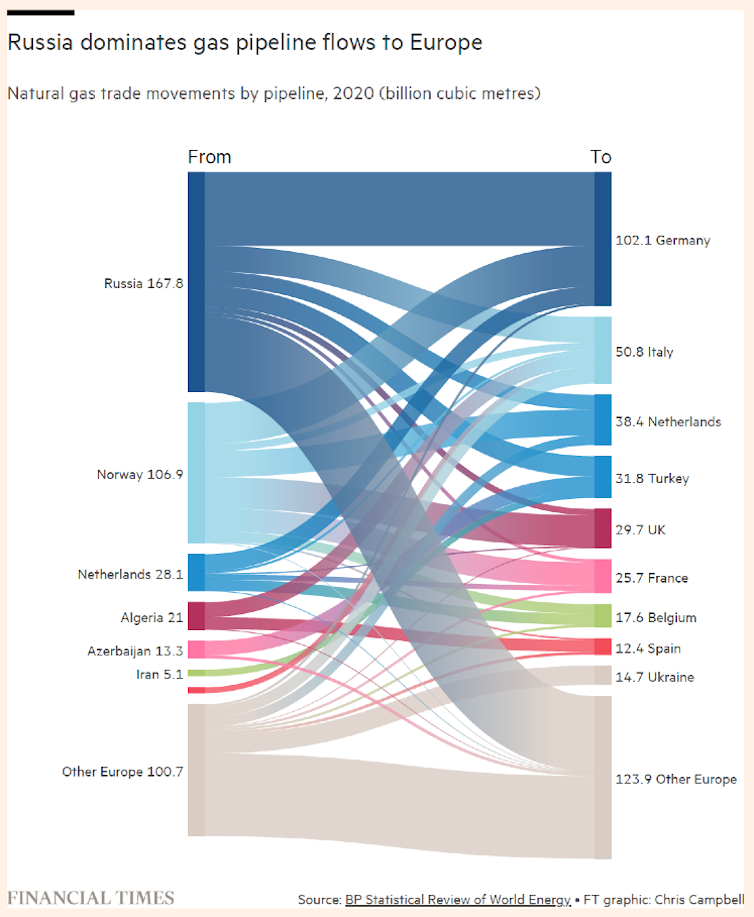

En la figura 2, elaborada por Financial Times a partir de datos del BP Statistical World Energy 2021, se muestran con más detalle los principales flujos comerciales de gas natural transportado por gasoducto en Europa. El gráfico permite visualizar con claridad el dominio de las exportaciones rusas, aunque el grado de dependencia de estas varían ampliamente de un país a otro.

‘The new energy shock: Putin, Ukraine and the global economy’, ‘Financial Times’

Importaciones de gas natural licuado

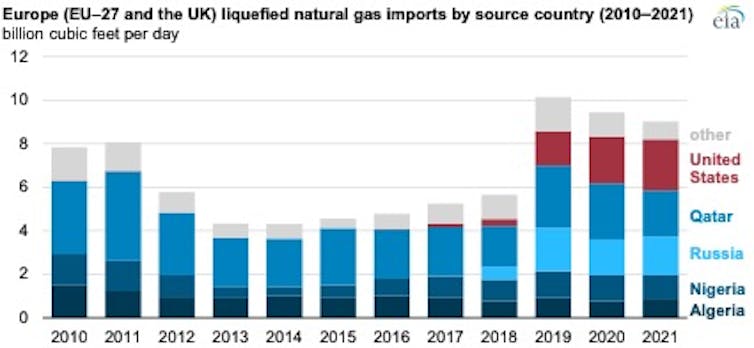

En lo referente al suministro de gas natural licuado, la EIA, utilizando datos del GIIGNL y de CEDIGAZ, concluye que, en 2021, la práctica totalidad del suministro europeo de GNL provino de EE. UU., Qatar, Rusia, Nigeria y Argelia, por este orden. Juntos, los tres primeros países citados representaron casi el 70 % de las importaciones totales.

En 2021, EE. UU. se convirtió en la mayor fuente de GNL, contabilizando el 26 % del total importado por los países miembros de la Unión Europea (UE-27) y el Reino Unido, seguido de Qatar con el 24 % y Rusia con el 20 %.

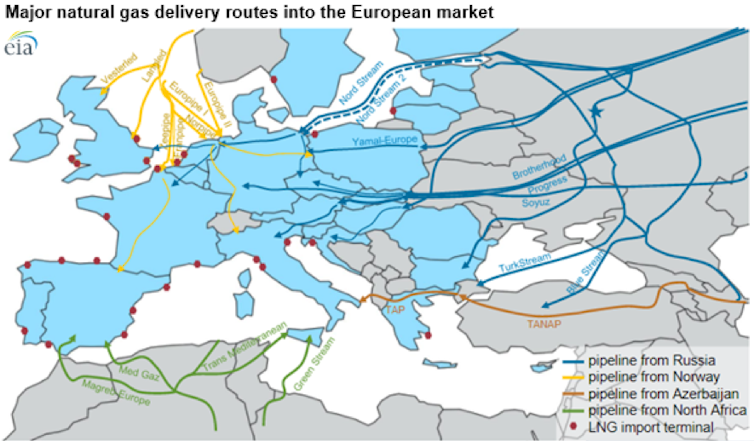

La localización en Europa de las principales infraestructuras de regasificación, es decir, de las terminales de descarga de GNL, puede consultarse en la figura 3 (puntos rojos). En ella también puede apreciarse la notable concentración de dichas infraestructuras a lo largo de las costas del sur de Europa y, muy particularmente, de España.

EIA

¿A quién afectaría un corte del suministro ruso?

A partir de los datos previamente expuestos, queda claro que un hipotético corte de suministro del gas ruso afectaría de forma muy desigual a los países de la UE-27, tanto por su diverso grado de dependencia de las importaciones vía gasoducto desde Rusia, como por su diferente capacidad de importar gas por barco en forma de GNL (ver líneas azules y puntos rojos en la figura 3 y flujos comerciales en la figura 2).

Por ejemplo, España se vería muy poco afectada, tanto por la desconexión de nuestro país con el sistema de gasoductos ruso, como por el gran potencial de diversificación de aprovisionamiento que le otorga su notable infraestructura de plantas de regasificación de GNL.

Para muchos países, la alternativa inmediata a un corte de suministro del gas ruso pasaría, fundamentalmente, por incrementar sus importaciones de GNL desde otros proveedores (ver figura 4). Una alternativa no exenta de obstáculos.

EIA

Las dificultades de cambiar de proveedores

Un primer tema clave a considerar es cuánto más GNL podría procesar Europa en sus terminales.

Las fuertes inversiones en plantas de regasificación hacen que Europa disponga de mucha capacidad ociosa. En 2021, las terminales de importación de la región funcionaron al 45 %.

Sin embargo, no todas estas terminales están en el lugar adecuado: así, mientras que Alemania no dispone de ellas, España tiene una cuarta parte de toda la capacidad del continente, aunque su infraestructura gasista está prácticamente aislada del resto de Europa y poco puede hacer para ayudar a otros países.

Además, un segundo obstáculo, tal vez el principal, radicaría en la disponibilidad de los suministros. Los principales exportadores de GNL a nivel mundial (EE. UU., Australia y Qatar) están ya exportando casi al máximo de su capacidad y necesitarían mucho tiempo para expandir la licuefacción y las exportaciones, por lo que la única esperanza a corto plazo para Europa sería pujar por los cargos de GNL existentes y originalmente destinados a otros lugares del planeta. El inconveniente es que Asia también necesita gran cantidad de GNL: por ejemplo, las importaciones de China crecieron un 82 % entre 2017 y 2020, superando el pasado año a Japón como el mayor importador del mundo.

Alrededor del 70 % del GNL comercializado a nivel mundial lo hace bajo contratos de diez o más años de duración, aunque Europa ha tendido a depender de los mercados al contado y de contratos más cortos. En el pasado, eso ha reportado ventajas en los precios, pero en caso de un corte de suministro Europa quedaría a merced del mercado.

EIA

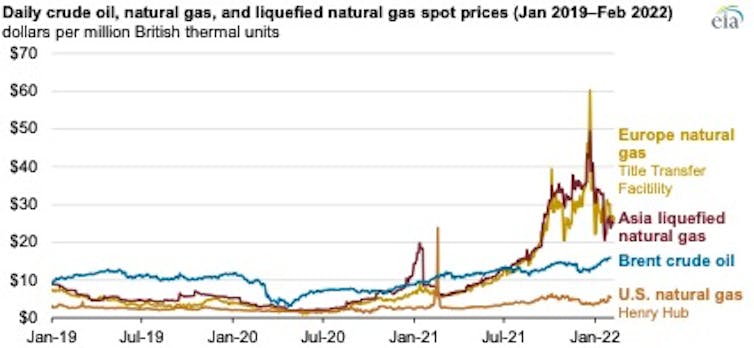

Habría que pujar fuerte por los cargamentos de GNL. Eso se traduciría en precios aún más altos que los actuales, que según datos recopilados por la EIA (figura 5) en enero de este año eran entre cinco y seis veces más elevados que los del mercado en EE. UU. y aproximadamente iguales a los del mercado asiático del GNL, con el consiguiente impacto sobre las economías de los países europeos y el poder adquisitivo de sus ciudadanos.![]()

Mariano Marzo Carpio, Catedrático emérito de Estratigrafía y Geología Histórica, Universitat de Barcelona

Este artículo fue publicado originalmente en The Conversation. Lea el original.